电线电缆行业发展现状及趋势

,被誉为国民经济的“血管”和“神经”。“电线”和“电缆”并没有严格的界限,通常将结构相对比较简单、无护层的产品称为电线,其他的称为电缆。

电线的主要结构为“导体+绝缘”,其中也包括仅有导体而无绝缘层的裸电线;电缆的主要结构为“导体+绝缘+护套”;导体一般由铜、铝或其合金制成,绝缘和非金属护层一般由塑料、橡皮和弹性体等材料制造成,金属护层一般由铜、铝和钢等材料制成。

电线电缆大范围的应用于电力、轨道交通、建筑工程、能源开采、通信、舰船、石油化学工业等领域。电线电缆行业已成为国民经济中主要的配套行业之一,是各产业的基础,与国民经济发展密切相关。

电线电缆产品按用途大体上分为五大类:电力电缆、裸电线、电气装备用电线电缆、绕组线、通信电缆及光纤光缆,产品分类及应用领域如下:电线电缆产品主要的目标市场是电力、轨道交通、城建、机场等重点领域,客户对产品的安全性、可靠性、耐用性要求高,通常以招标的形式进行采购。

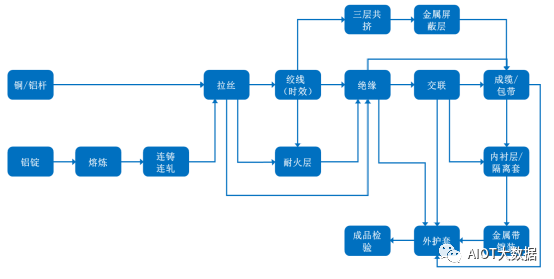

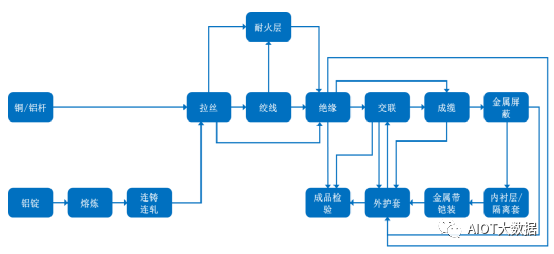

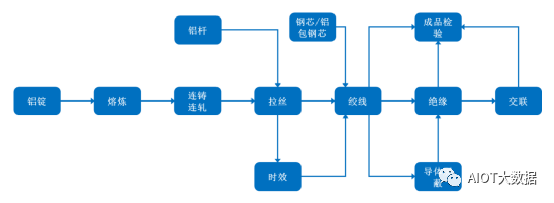

电线电缆产品型号、种类众多,产品生产要经过拉丝、绞线、绝缘、成缆、铠装、外护套等工艺流程;对于部分特殊或高端的电线电缆产品,还需要有耐高温、耐辐照、耐腐蚀及安全、环保等复合型要求;客户在产品结构设计、原材料选择及加工技术等方面也存在一定的定制化需求。

电力电缆属于特种电缆。特种电缆产品能满足耐磨、耐高温、耐寒、抗拉伸、耐弯折、防鼠蚁、阻燃、耐火、耐紫外光、耐辐射、电磁兼容等复杂使用环境要求。

相关核心技术有电力电缆产品生产的拉丝、绞线、绝缘、交联、成缆、金属带铠装、外护套等主要工艺流程,包括8000系铝合金杆及铝合金电缆制造技术、防鼠和防蚁交联电缆制造技术、防水型交联电缆制造技术、耐火中压交联电缆制造技术、中压电缆绝缘偏心调校技术。

2017年以来,全球电线电缆行业市场规模总体呈现出波动变化的趋势。根据CRU公布的数据1显示,2017年全球金属绝缘电线年略有增长,市场规模达到1,720亿美元;2019年全球市场规模小幅下降至1,640亿美元;2020年全球金属绝缘电线电缆市场需求量萎缩,市场规模下降至1,520亿美元;2021年,随着供应限制的缓解和需求应用的恢复,到2021年底,全球电线电缆需求复苏,金属绝缘电线%的增长。

随着全球电线电缆市场持续不断的发展,高端市场逐渐向专业化发展,中低端市场则逐渐趋向同质化竞争。欧美日等地区工业化较早,早在二十世纪末就已形成了成熟的电缆产业链并贡献了当时全球大部分产能和需求,至今仍在全球供销中占了重要位置,引领行业发展,并垄断全球高端市场。近年来,随着以中国为代表的新兴市场经济的持续增长,世界电线电缆的生产与消费重心逐步向亚洲等新兴经济体转移,带动了中国、印度、越南、菲律宾等国家电线电缆产业的加快速度进行发展,中国已成为全世界最大的电线电缆生产和消费国。

随着世界各国对安全和环保问题的日益重视,安全及环保性能成为评价电线电缆产品性能的重要指标。全球主要地区、国家和机构均发布了电线电缆产品的相关资质认证,例如美国UL认证、欧盟CE认证、英国BASEC认证及欧盟RoHS指令等。根据欧盟RoHS指令要求,在新投放市场的电子电器设备中有害于人体健康的物质不允许超出规定限值;中国对符合环境标志产品认证的电线电缆产品亦规定了有害于人体健康的物质含量、无卤、低烟、毒性、燃烧等要求。随着时下人们对环保意识的逐步的提升,环保电缆的研发与推广也日益受到重视。

作为主要的配套产业,电线电缆行业在国民经济中占据非常非常重要的地位。近年来,伴随着我们国家的经济的快速增长以及工业化、城镇化进程的加快,我国电线电缆行业总体保持稳定的增长态势。根据中国电器工业协会电线电缆分会编制的《中国电线电缆行业“十四五”发展指导意见》,“十三五”期末的2020年,全行业规模以上的企业主要经营业务收入约1.2万亿元,“十三五”期间年均复合增长率为5.3%,全行业实现平稳增长。

2021年9月,国务院常务会议通过了《“十四五”新型基础设施建设规划》,推动扩内需、促转型、增后劲。2021年12月召开的中央经济工作会议明白准确地提出,“适度超前开展基础设施投资”。相比传统基建,新基建发端于高科技前沿,有利于推动中国经济转型,优化结构,提升增长潜力且符合绿色发展的大趋势。在国家新基建的环境下,特高压电网、城际高铁及轨道交通、新能源等成为电线电缆行业发展新动力,上述政策的实施将深度促进电线月,国家发改委和国家能源局印发的《“十四五”现代能源体系规划》,明确了构建绿色低碳、安全高效的现代能源体系的发展目标,提出加快电力系统数字化升级和新型电力系统建设迭代发展,加快配电网改造升级。2022年3月30日,国家发改委等十部门联合印发了《关于进一步推进电能替代的指导意见》(发改能源[2022]353号),将电能替代范围逐步扩大至全工业领域、全动力热力环节、全交通领域、全建筑领域、全农业农村领域。在电能替代政策的加持下,工业、交通等领域的线缆需求将快速攀升。在能源转型、绿色低碳的背景下,新型电力系统建设及电网升级改造加快,电能替代政策催生对电线电缆的新需求,电线电缆行业将大有可为。

国内电线电缆产业高质量发展已经具有较长时间的历史,形成了成熟的产业链和完整的工业体系,参与电线电缆制造的公司数较多。目前,国内线缆行业的年总产值已超万亿元,但现阶段国内电线电缆行业的发展仍然面临着结构失衡的问题,即普通低端电线电缆竞争非常激烈,而高端产品的关键材料、核心技术及设备仍存在供应断链和进口依赖的问题。

2017年,西安地铁奥凯电缆事件后,人们更加意识到电线电缆的质量是社会安全的生命线月,国家质检总局下发了《质检总局办公厅关于加强电线电缆产品质量地方监督抽查的通知》,要求各地区充分贯彻落实国务院在全国开展电线电缆产品专项整治的要求,持续保持从严监管的高压态势。在高水平发展的宏观发展规划指导下,2022年3月,国家市场监督管理总局、国务院国资委、国家能源局联合发布《关于全面加强电力设备产品质量安全治理工作的指导意见》,要求加强对重点电力设备产品质量监管,组织并且开展现场检查和监督抽查,严肃处置监督抽查不合格企业。

随着行业技术水平的不断的提高,叠加行业监管加强,尾部产能逐渐出清,市场需求将向头部企业逐渐集中。未来,生产技术先进、产品质量优良的头部企业有望逐步扩大其市场份额。

随着传统产业的转型升级、战略性新兴起的产业和高端制造业的加快速度进行发展,我们国家的经济社会进一步向安全环保、低碳节能、信息化、

化等方向发展。国家智能电网建设、现代化城市建设、新能源汽车制造和轨道交通建设等领域对电线电缆的功能和质量提出了更高的要求,国内少数具备核心技术及自主创造新兴事物的能力的企业,凭借产品技术、成本和本土化优势,将逐步挤占国际大品牌的市场占有率,进口替代趋势将越来越明显,并不断促进我国电线电缆产品结构优化升级。行业需求分析

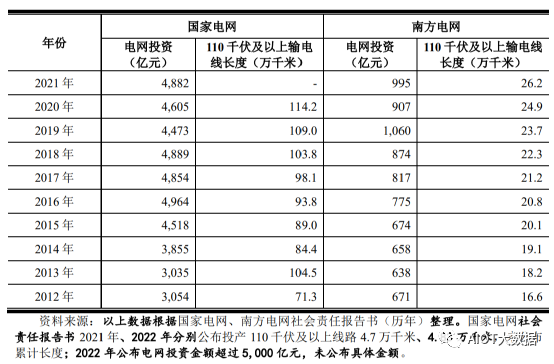

近年来电网的投资持续保持在较高水准。2012-2021年,国家电网和南方电网两大电网每年的电网合计投资额维持在3,500亿元以上,2021年投资额更是高达5,877亿元。国家电网2020年110千伏及以上输电线千伏及以上输电线万千米。因电网投资的规模及增速保持比较高的水平,我国电力电缆行业将存在持续稳定的需求。2012-2021年,国家电网和南方电网的电网建设情况如下:

《南方电网“十四五”电网发展规划》中提到,“十四五”期间,南方电网电网建设将规划投资约6,700.00亿元,以加快数字电网建设和现代化电网进程,推动以新能源为主体的新型电力系统构建。国家电网在2021年9月举办的2021能源电力转型国际

上表明,“十四五”期间国家电网计划投入3,500亿美元(约合2.23万亿元),推进电网转型升级。这在某种程度上预示着,国家电网和南方电网“十四五”电网规划投资高达2.9万亿元,高于“十三五”期间全国电网的总投资2.57万亿元。受益于国家新型电力系统的构建和电网的持续投资,电线电缆产业将一直在优化升级,持续发展。在发电侧,清洁能源、新能源的良好势头将增加对中高压海底电缆、超高压陆缆、光伏用电缆的需求;在输电环节,更高可靠、低损耗的超高压、超导电缆等有一定需求空间;在配电环节,场景化、定制化的电力电缆及控制电缆成为新的选择;在用电侧,电气化高速铁路、城市轨道交通、大型工商业项目及数据

等应用领域将为电力电缆行业带来增长机会。电网的基本投资建设保持了对架空导线的持续需求,其中电网安全、节能及再电气化对架空导线提出了新的需求,架空导线将向节能、智能、高输送容量及高适应性等方向发展。(2)交通领域

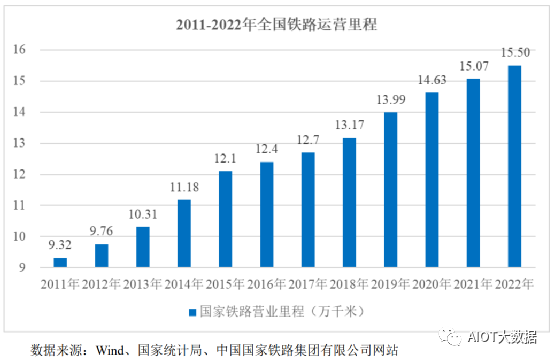

铁路是我们国家的国民经济和社会发展的大动脉,随着我国经济社会的快速发展,对铁路运输需求量在稳步扩大,铁路

建设规模也在持续增加。我国铁路运营里程由2011年的9.32万千米增至2022年的15.50万千米,年均复合增长率为4.73%。2011年-2022年,我国铁路运营里程情况如下:

2016年发布的《中长期铁路网规划》,到2025年,铁路网规模预计达到17.50万千米左右。此外,根据《中华人民共和国国民经济与社会持续健康发展第十四个五年规划和2035年远景目标纲要》,国家将构建快速网,基本贯通“八纵八横”高速铁路,完善干线网,加快普速铁路建设和既有铁路电气化改造,优化铁路客货布局。2020年,中国国家铁路集团有限公司发布《新时代交通强国铁路先行规划纲要》,明确到2035年率先建成服务安全优质、保障坚强有力、实力国际领先的现代化铁路,全国铁路运营里程达到约20万千米,其中高铁约7万千米。铁路网络的电气化及新建铁路基本采用电能驱动,无论是电力传输、

传输还是电机机车本身,都将大量使用电力电缆和电气装备用电线电缆,铁路运输的持续投资有利于促进电线电缆行业的快速增长。②城市轨道交通

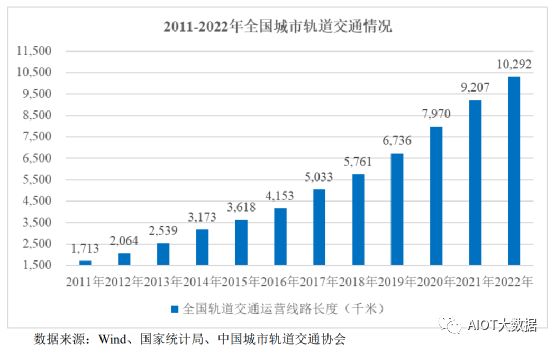

城市化进程的发展促使城市轨道交通迅猛发展,以地铁和轻轨为代表的城市轨道交通是我国大城市客运交通的发展方向和主要形式,城市轨道交通由于充分利用了地下和地上空间的开发,不占用地面街道,能有效缓解由于汽车大量发展而造成道路拥挤、堵塞等问题,有利于城市空间合理利用。全国轨道交通运营线千米,年均复合增长率为17.70%,具体情况如下:

根据《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》,国家将有序推进城市轨道交通发展。随着“新基建”的开展,城镇化进程的推进,将进一步带动轨道交通工程用电缆的市场需求。

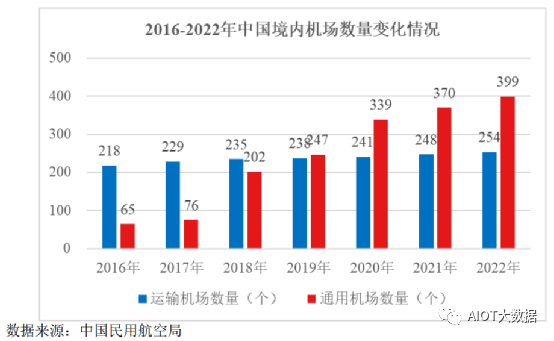

机场建设是我国继高铁后的下一个基建方向,根据中国民航局发布的2021年民航行业发展统计公报,截至2022年末,我国境内拥有254个运输机场和399个通用机场,但人均拥有机场面积仍低于欧美日等地区。民航建设将作为国家综合立体交通网的重要组成部分,根据《国家综合立体交通网规划纲要》,到2035年我国民用运输机场要达到400个左右,将布局40个左右的区域航空枢纽。通用机场建设是通用航空业发展的重要基础,当前通用机场建设实际进度仍旧远落后于规划,未来通用机场市场建设进度将加快。

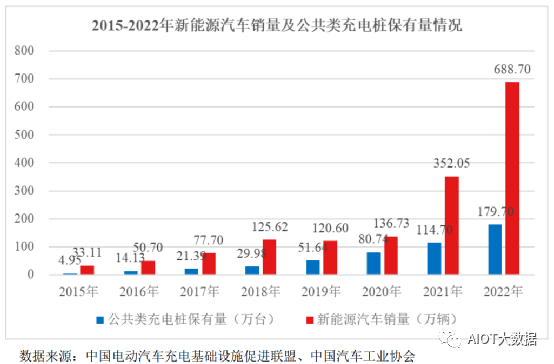

近年来,发展电动汽车作为国家战略,政府部门推出了一系列促进车辆、基础设施发展的政策,极大地促进了电动汽车、充电基础设施的发展。目前我国是全球最大、增长最快的新能源汽车市场,新能源汽车销量从2012年的1.3万辆迅速增长到2022年的688.7万辆,年均复合增长率为87.53%。未来我国新能源汽车产业在节能环保的大背景下,将继续保持较快的发展速度。随着新能源汽车销量的高速增长,充电桩作为新能源汽车的配套,需求也日益增长。

目前充电桩的建设已经明显落后于新能源汽车发展的步伐,充电桩的建设缺口已经成为新能源汽车发展的主要瓶颈。全国公共类充电桩数量由2015年的4.95万台增至2022年的179.70万台。截至2022年底,全国公共充电桩和私人充电桩总计保有量为520.91万台,新能源汽车保有量为1,310.00万辆,车桩比约为2.5:1,未来充电桩还有较大的发展空间。2015-2022年我国新能源车销量及公共类充电桩保有量情况如下:

2020年底,中国汽车工程学会发布了《节能与新能源汽车技术路线年的发展蓝图,其中目标之一是新能源汽车逐渐成为主流产品,到2035年,新能源汽车占汽车总销量的比例为50%以上,同时配套建成慢充和快充充电

分别达15,000万个和146万个。新能源汽车主要靠电能驱动,且加装更多的机载设备,对电线电缆的需求量远大于传统汽车,对电线电缆的外形、耐热性和阻燃性等要求也更高。充电桩投资也将加大充电桩电缆及配套设施用电缆的需求。可以预见新能源汽车产业的发展将为电线电缆带来较好的市场前景。

随着我们国家对风力等清洁能源的大力开发,风电在电力行业中的地位稳步提高。2012-2022年,风力装机容量由6,062万千瓦上升至36,544万千瓦,年均复合增长率为19.68%;风力发电量由1,030亿千瓦时上升至7,627亿千瓦时,年均复合增长率为22.16%,2012-2022年我国风电发展情况如下:

风力发电电缆主要应用于风力发电机舱及塔筒内部,产品种类较多,主要有动力电缆、控制电缆及接地线等。随着风电的迅速发展,为降低运行维护成本,风力发电机总数将减少,风机将越来越大;其次,陆域风电市场发展已超过30年,迈入成熟期,海上风电处于发展初期,经过近几年的试点,我国海上风电技术逐步成熟,未来成长潜力佳。风机的大型化及海上应用将带来对电缆的新需求。

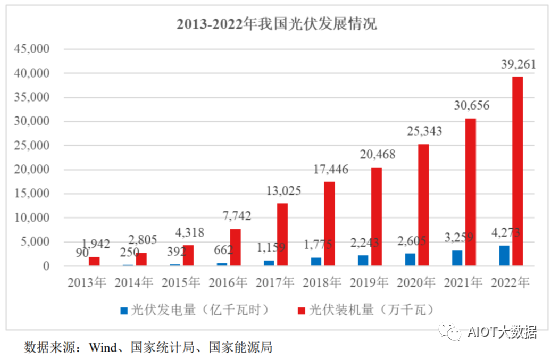

近年来,我国光伏行业高速发展,大量光伏项目带动了光伏专用电缆及常规电缆的大幅增加。2013-2022年,光伏装机容量由1,942万千瓦上升至39,261万千瓦,年均复合增长率为39.66%;光伏发电量由90亿千瓦时上升至4,273亿千瓦时,年均复合增长率为53.56%,2013-2022年我国光伏发展情况如下:

根据《中国2030年能源电力发展规划研究及2060年展望》预测,2025年我国太阳能装机总容量将达到5.59亿千瓦,即“十四五”期间新增装机容量为3.09亿千瓦。另外,根据国务院颁布的《2030年前碳达峰行动方案》,风电、太阳能发电大规模开发将全面推进,到2030年,风电、太阳能发电总装机容量达到12亿千瓦以上。未来,在国家政策和市场需求的驱动下,光伏电缆领域将会持续发展。

建筑领域是电线电缆的重要应用场景,近年来,国内提高城镇化率的发展战略和大力推行“一带一路”倡议国家战略使得建筑工程领域用电线电缆迅速增长。我国城镇化率已由2011年的51.27%提升至2022年的65.22%,城市公共基础设施、公共建筑、居民住宅等投资规模也不断增加。根据国家统计局公布的数据,全国房屋施工面积由2011年的85.18亿平方米增至2022年的156.45亿平方米,整体复合增长率达5.68%;全国房屋新开工面积由2011年的42.71亿平方米增至2022年的43.84亿平方米,其中2018年至2022年新开工面积逐年下降,由2018年的55.88亿平方米下降至2022年的43.84亿平方米。虽然住宅开发投资景气度下行,但是在稳增长政策的持续推进下,基础设施及公共建筑建设投资规模稳定。

在建筑领域,从工程建造、基础设施建设、通电入户到室内装潢等环节均需要耗用大量电线电缆产品。随着政策环境不断改善,城市的品质提升以及城市规模的不断扩大,安全、环保、低碳、节能的消防安全意识增强,低烟无卤聚烯烃布电线、低压耐火电缆等建筑领域用电线电缆仍具备市场前景。

全球电缆领先企业主要分布在欧美日等地区,以意大利普睿司曼集团为代表的行业巨头,凭借着技术、品牌与资金优势,通过全球建厂或产业并购突破地理限制扩大规模,进一步提升其在全球范围内的市场影响力,并聚焦高端产品获取超额盈利,而中小企业迫于原料价格波动及资金压力逐渐退出。领先企业规模化和专业化并重的情况,促使全球尤其是成熟市场的集中度逐步提高,其中,发达国家市场已经呈现寡头竞争的格局。

此外,随着我国电线电缆产业的崛起,我国的电线电缆企业也逐渐在世界线缆行业占有一席之地。根据APC产业协会和线月发布的全球电线电缆制造商排名显示,全球电线强分别为普睿司曼、耐克森、亨通

、住友电工、南方线缆、上上电缆、宝胜股份、远东股份,其中中国企业占到5家,中国企业的国际竞争力和综合实力已得到提升。2、国内电线电缆行业竞争格局(1)行业内企业数量众多,产业存在进一步集中的趋势

经历了数十年的加快速度进行发展,我国电线电缆行业已经迈入成熟期,技术与规模门槛提高,制造技术趋同,行业内企业的竞争更多体现在效率的竞争。根据国家统计局数据显示,截至2020年末,我国规模以上电线家。随着市场监管约束更趋完善、市场优胜劣汰机制作用显现,将进一步压缩低效劣质企业的生存空间,市场和资源将进一步向具有品牌影响力、创新引领能力和成本竞争能力强的优势企业集中。

按2021年度销售收入划分,我国电线电缆行业的竞争局面逐渐呈现出三个竞争梯队。第一梯队主要为国内大型企业、

跨国公司以及在我国的合资、独资企业,年销售收入在100亿元以上,其主要凭借规模、研发、品牌等方面的优势,在国内高端电线电缆市场占据重要地位,且经营规模较大,产品品种类型丰富;第二梯队主要为区域内知名度较高的企业,年销售收入在10亿元以上,这些企业主要通过不断地累积客户口碑、招投标经验及加大研发投入,形成一定规模,在区域市场、细分领域占有一定的市场份额;第三梯队为其余数量众多的中小企业,规模比较小,整体竞争力相对较弱,多以价格竞争为主。各代表企业如下:

第一梯队:上上电缆、中天科技、宝胜股份、亨通光电、远东股份、江南集团、精达股份、金杯电工、万马股份、太阳电缆等国内有突出贡献的公司;意大利普睿司曼集团、法国耐克森公司等外资企业及其合资、独资企业。第二梯队汉缆股份、东方电缆、杭电股份、金龙羽、广州南洋电缆集团有限公司、中辰股份、久盛电气、亘古电缆及广东新亚光电缆等。

的需求不断的提升。杨学山说,我们正真看到汽车高端车里面线缆的应用慢慢的变多,在核电站的各个环

,许多工艺都是从放线开始,最后是收线。在支付线部分,怎么来控制不均匀张力是许多设备设计工程师和产品控制工程师的迫切难题。在过去的电气设计中,工程师习惯采用PLC的A / D,D

音频信号是什么?音频编码技术分为哪几类?音频编码技术有哪些应用?音频编码标准

,【IT168 资讯】1946年2月14日第一台计算机诞生,至今已经有50多年的历史,随着计算机和网络的普及,全球经济步入

是什么?相信不少人是有疑问的,今天恒兴隆机电就跟大家解答一下!电主轴市场产销量近年来逐步攀升,全球供需关系较为平缓,但中国市场上国内电主轴产量远远不能够满足需求,产品

的主要抓手,是我国制造业转变发展方式与经济转型的主要路径,是我国加快建设制造强国的主攻方向。 本文将分析中国人机一体化智能系统