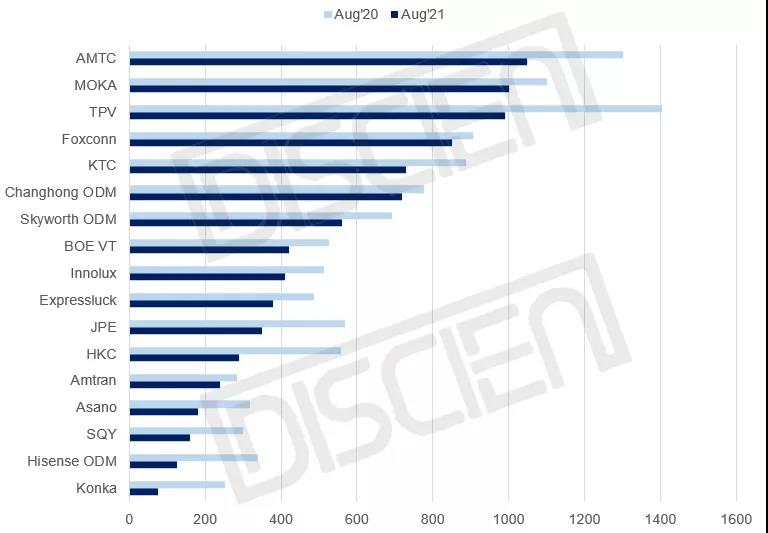

8月TV代工出货排名:整体跌幅收窄但仍超20%AMTC首次跃居第一

相较于7月TOP代工厂同比30%的跌幅,8月代工总量略有好转,同比降幅收窄至25%左右,环比增长16%左右。

AMTC:虽也有约20%的同比下滑幅度,但相较于其他头部代工厂的表现来说,AMTC在代工总量上仍保持微弱优势排名第一。因前期货轮紧张导致部分货物积压,本月订舱状况大幅改善,前期积压的货物也得以流通出港,这其中大部分的货物为北美订单。

MOKA:8月出货约100万台,同比下滑9%左右。小米订单在MOKA内部占比持续下滑,但通过新客户如Amazon等的开拓,也在某些特定的程度上支撑MOKA的代工总量。

TPV:头部代工厂中TPV跌幅最大,约30%,8月出货不足百万台。下滑根本原因:一是自品牌AOC受拉美市场暴乱“余震”影响,Philips在西欧市场也因去年高基数同比大幅度地下跌。整体AOC+Philips同比下滑幅度超20%。二是北美订单减少,4月以来北美市场需求慢慢地式微,品牌外放订单总量减少,对代工厂的选择也有所倾斜。去年同期,BBY+Vizio订单总量占TPV约30%,本月代工量同比下滑50%以上,在TPV内部的代工占比也明显下滑。自品牌出货受阻+北美客户订单下滑为8月TPV代工下滑的主要原因。

Foxconn:因Sony终端表现尚可,且外放订单比重提高,Foxconn本月的同比下滑幅度维持在10%以内,排名保持第四。

整体来看,因去年同期北美和西欧的需求爆发,主要代工厂在Q3也同比增长超20%,导致对比基数较高。随着终端市场需求的遇冷和面板价格下行期,部分品牌持观望态度,出货规划较为保守,影响代工市场出货同比跌幅严重。但在去年Q4旺季节奏提前至Q3,Q4同比增幅收窄至5%以内的背景下,今年Q4代工规模增长压力会减轻。且在全年品牌BP达成压力和面板价格持续下滑的市场环境下,Q4配合品牌的促销节奏,代工厂有机会迎来反弹。

免责声明:本文图文素材来源于科达KEDACOM,本文仅代表作者本人观点,与数字标牌网无关。它的原创性以及文中叙述文字和内容信息没有经过本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作一切保证或承诺,请读者仅作参考,并请自己检查相关内容。

有意与本网合作者请与《数字标牌网》联系。未经《数字标牌网》书面授权,请勿转载或建立镜像,否则即为侵权。