锂电隔膜下半场:星源材质卷土重来

中国终于开始步入锂电隔膜行业,是出于一种命定的“偶然”,无论干法还是湿法,都出自同一家公司——深圳星源材质。

有一天,一位东莞人突然带着一卷看起来皱巴巴的“白色塑料膜”来,并告诉陈秀峰:

巨大的利润让陈秀峰看到了生意机会,于是选择投身于这个当时在国内还无人生产的“锂电隔膜”生意。

由于当时隔膜处于被日美两方垄断状态,国内隔膜相关产业几乎为零,因此从原料、工艺技术到设备都要自己做。

没有技术,陈秀峰找到了四川大学;没有资金,陈秀峰就把自己的全部身家都投进去,还凭借自己做贸易,在银行工作的关系拉贷款、拉投资。

“我毕竟是银行出身,对于贷款的一套流程比较熟悉,对金融业务都很了解,融资渠道相对多一些。而且一旦投入市场,回报是非常丰厚的。”

“我毕竟是银行出身,对于贷款的一套流程比较熟悉,对金融业务都很了解,融资渠道相对多一些。而且一旦投入市场,回报是非常丰厚的。”

经历了漫长的技术研发后,2008年陈秀峰终于建好了两条干法隔膜生产线,这也是全国第一条隔膜生产线,星源材质也成为全国第一家具备隔膜生产能力的厂商。

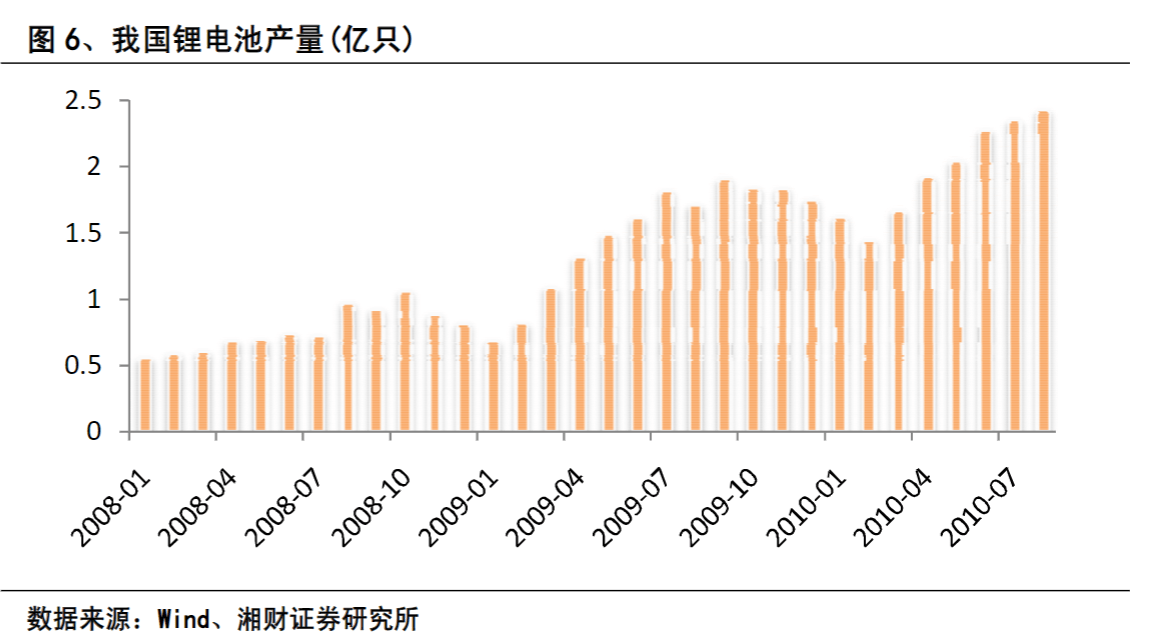

彼时特斯拉的第一款车Roadstar起步生产,宁德时代则要晚两年才正式登记,国内动力锂电池起步萌芽。

不过直到2010年,国内锂电池产业占比已达到全球40%,但市场上仍然基本上没有国产隔膜的影子。

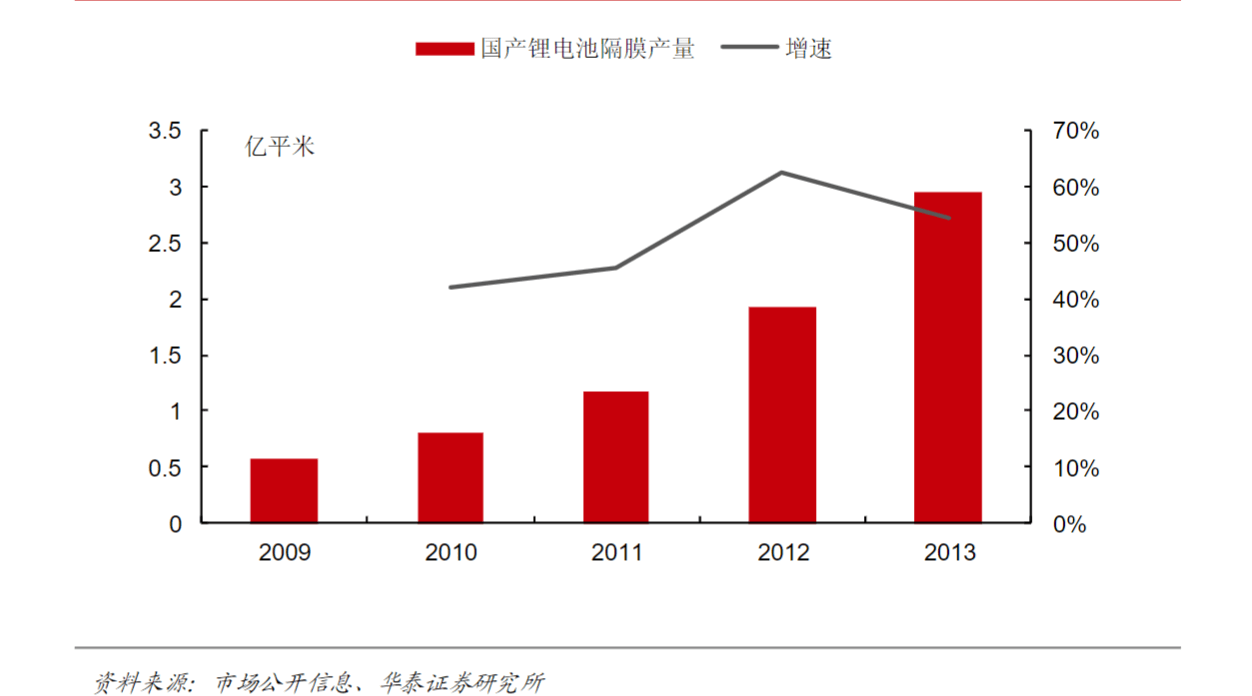

嗅到隔膜市场缺口的公司开始疯狂入局,据华泰证券数据,2009至2013年国内锂电池隔膜产能直接从不足1亿平方米/年飙升至接近3亿平方米/年。

但各家的工艺情况却惨不忍睹,大量产能实际利用率极低,且三分之一以上的产能只能生产中低端产品。

作为具备隔膜生产全部工艺、产品的质量接近国际领先水平、且产能最大的企业,星源自然成为电池厂商的“明星”。

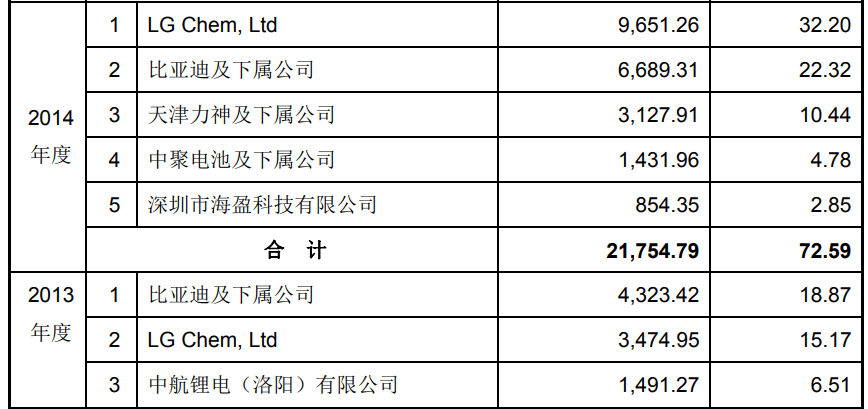

比亚迪、国轩高科、中创新航(曾用名:中航锂电)、天津力神纷纷成为星源的客户。

于是陈秀峰带着他的隔膜,出战海外,给了之前贸易商时期动辄断他货的日本厂商迎头一击。

他们出口的第一战是LG化学,12年前后LG和原先的供应商发生了诉讼纠纷,开始寻找新的供应商,这时星源材质出现在了他们的视野里。

当时星源的产品的质量通过积累,已达到国际级水平,在强度指标上甚至超过同种类型的产品,同时还有价格优势。

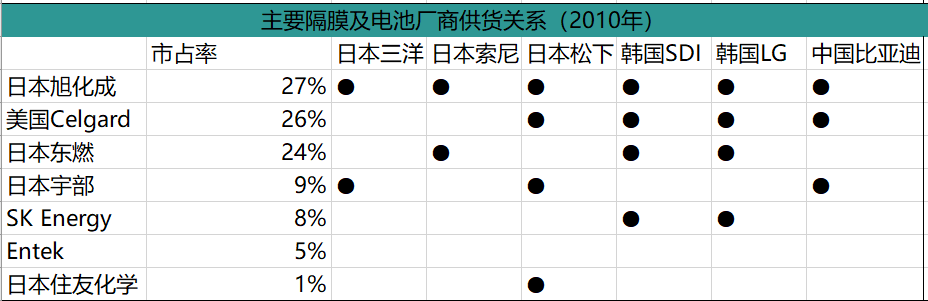

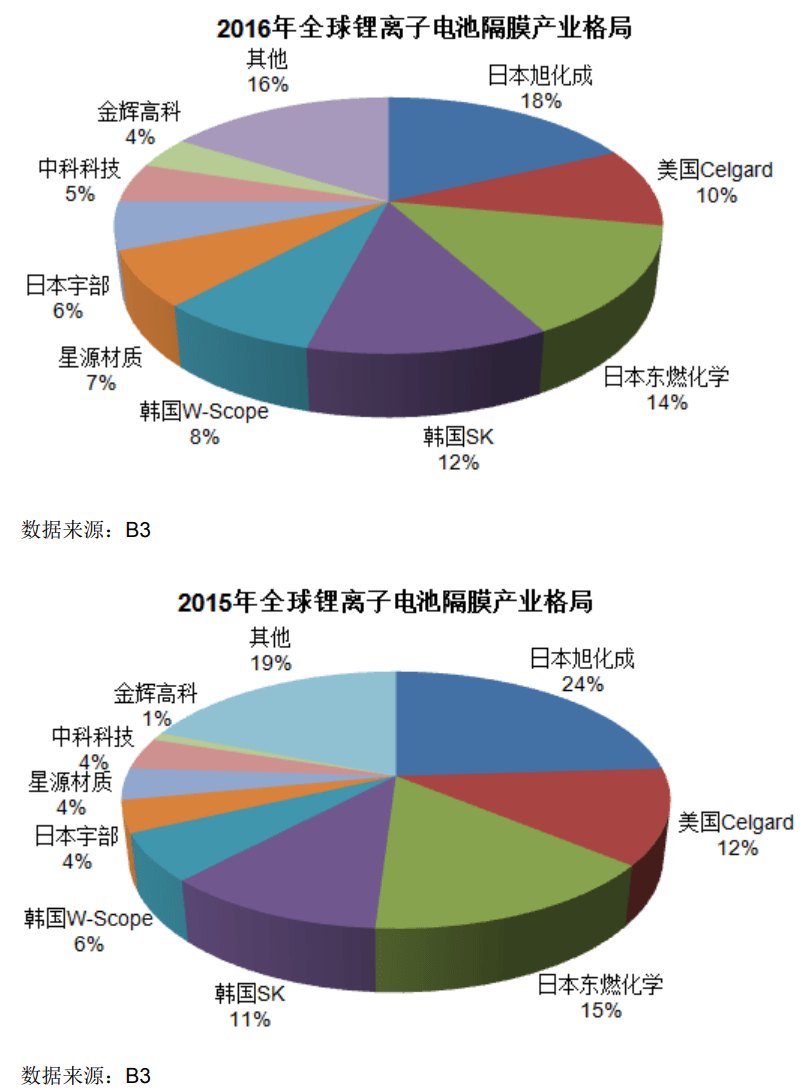

此次成功出口也代表着国内隔膜第一次出现在国际市场上,实现“0”的突破,打破了之前由日本旭化成、东燃化学、美国Celgard、韩国SK等韩美日厂商垄断隔膜市场的局面。

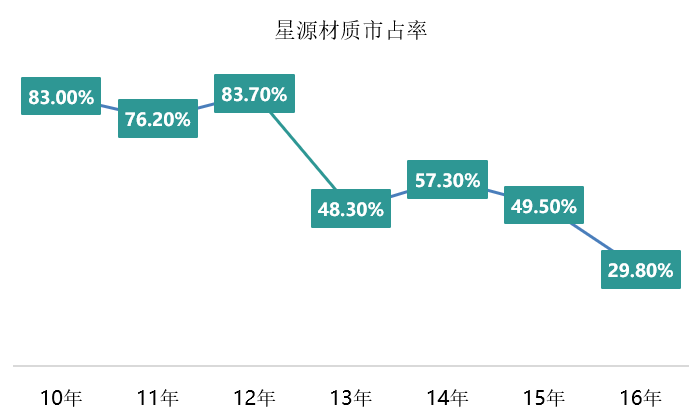

据B3对全球主流锂离子电池隔膜厂商的数据统计,2015年星源材质已占到全球隔膜出货量4%,逼平日本宇部,2016年更是进一步上升至7%,跻身全球第五大隔膜生产商。

16年12月1日,星源正式在深交所上市,首日开盘价上涨41.66%,市值约25.98亿。

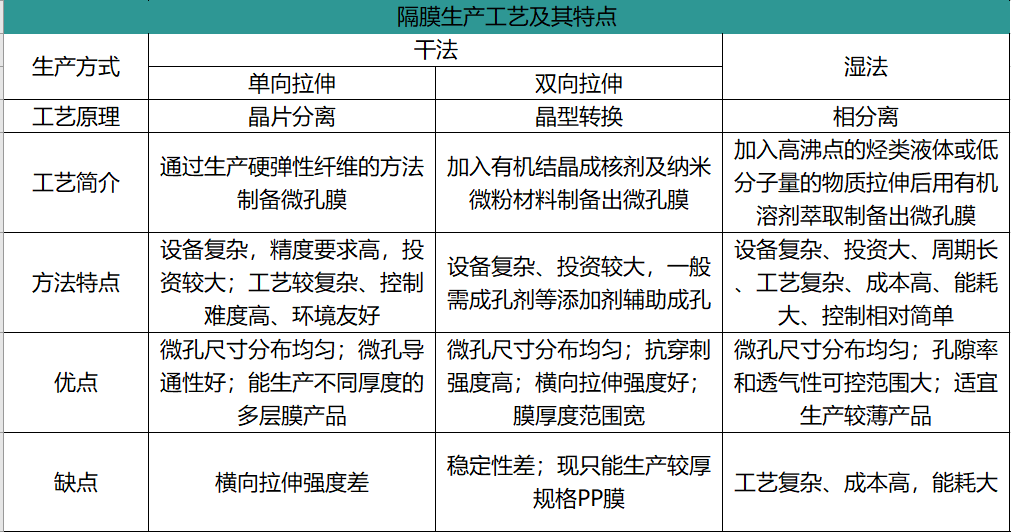

湿法隔膜使用化学手段,通过将增塑剂与聚烯烃树脂混合,利用熔融混合物加热降温发生相分离,压制膜片后加热至接近熔点温度后拉伸,之后用易挥发溶剂萃取增塑剂,从而得到相互贯通的亚微米尺寸微孔膜材料。

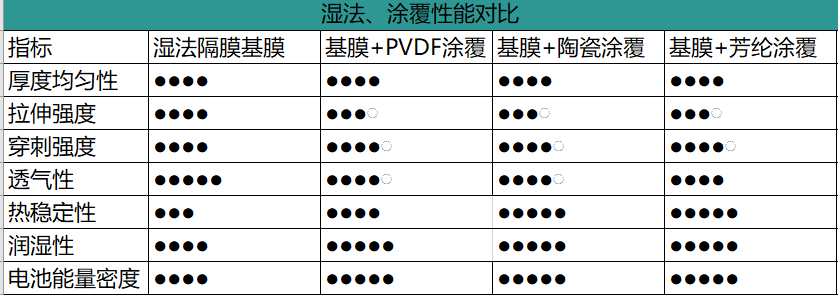

相对来说,湿法隔膜的厚度更薄、孔径更小、孔隙率更高,可以有明显效果地提升电池的单位体积内的包含的能量,但干法的安全性能更优。

在上篇《隔膜之王》中提到过,在动力电池发展的初期,安全性优先级更高,因此星源主打的干法隔膜得到了飞速发展。

但在15年工信部“白名单“之后,三元锂电池成为电池厂商的主攻路线,而湿法隔膜也因其更薄的优势成为锂电厂商的首选。

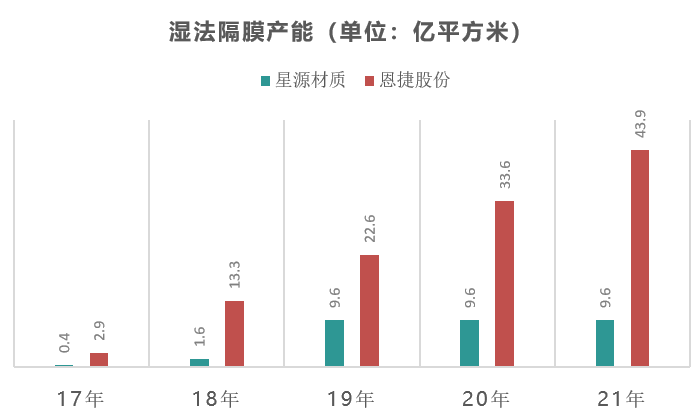

本来星源这局不会输,因为当时它手里也握有湿法隔膜工艺,且于17年初投资16亿元建年产3.6亿湿法隔膜项目。

主攻湿法的恩捷17年就已达到2.9亿的湿法隔膜产能,此后每年更是几倍的扩张产能,到21年已达到年产43.9亿湿法隔膜的产能规模(不完全统计)。

06年星源掌握湿法隔膜技术后,准备在深圳建生产线,却发现整个深圳都没有符合生产规格要求的工厂,要想做湿法,还得从自己建厂开始。

“2006年我们掌握了湿法生产线技术,但湿法生产线投资很大,我们钱不多,所以就决定线年建立了中国的第一条干法生产线,产出中国的第一卷膜。“

“2006年我们掌握了湿法生产线技术,但湿法生产线投资很大,我们钱不多,所以就决定线年建立了中国的第一条干法生产线,产出中国的第一卷膜。“

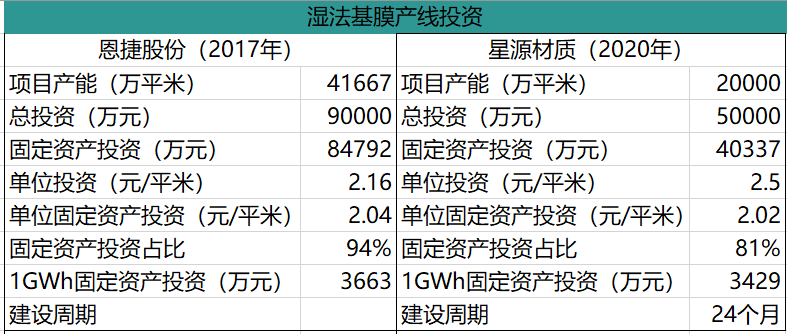

据天风证券研究,每建一亿平方米的湿法隔膜产线亿元的固定资产投资,而其余诸如设备和原料都只占成本的一小部分。

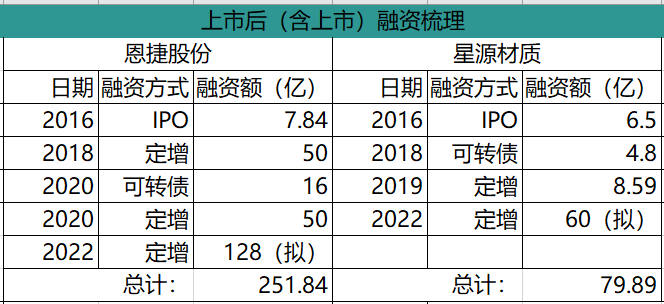

如果不是16年上市募集到6.5亿元,恐怕星源的钱连建1亿平米湿法隔膜都不够。

融资方面星源也是一波三折,先是在上市不到半年股价便直接腰斩,再也没回到过开盘时的位置。

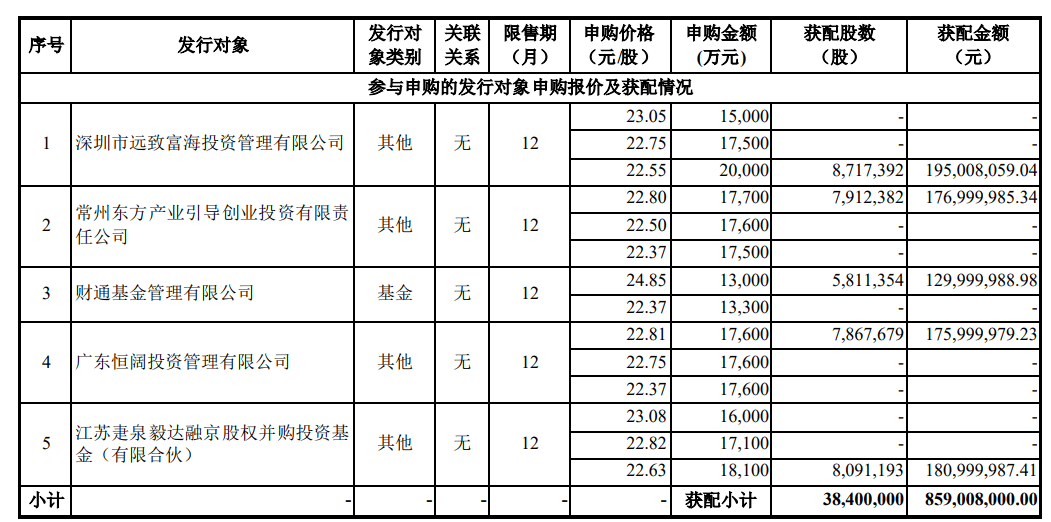

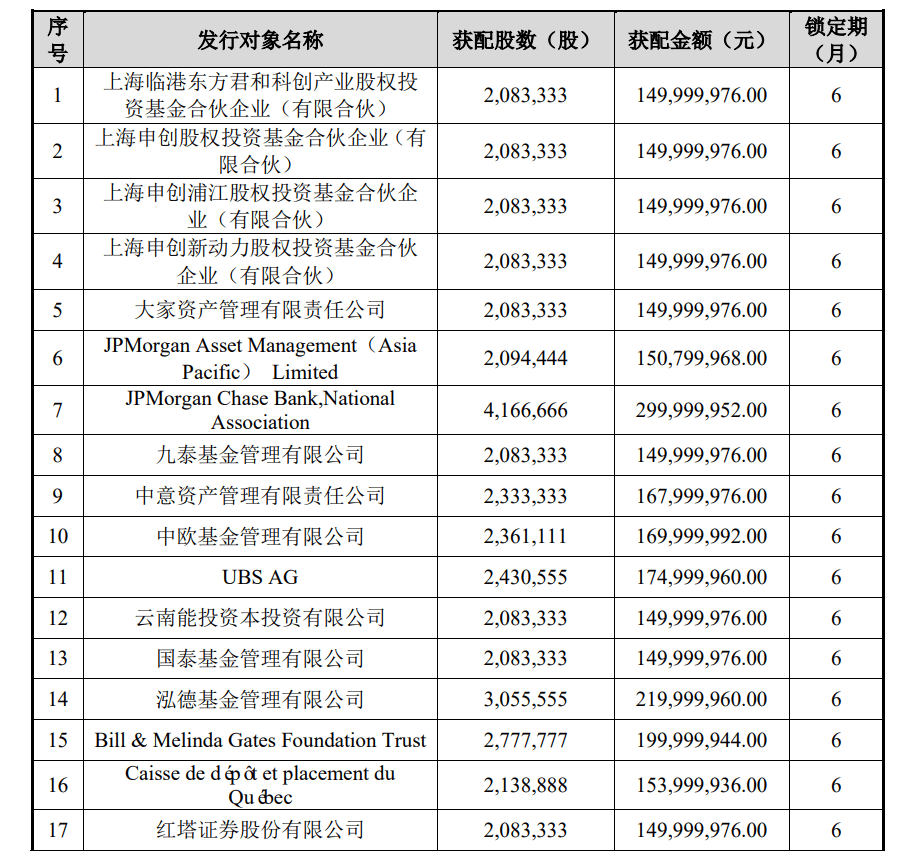

定增融资上也是苦难重重。19年星源的定增,只能以22.37元/股的最低价卖出,认购机构也非常少。

在恩捷的20年的定增名单中,摩根大通、中欧基金、比尔盖茨基金等知名机构均有身影,本来恩捷要以不低于60.34元的价格发行的,却被机构直接抬升至72.00元。

据不完全统计,自16年恩捷和星源上市以来,恩捷已经融资超过100亿,而星源只有不到20亿元。

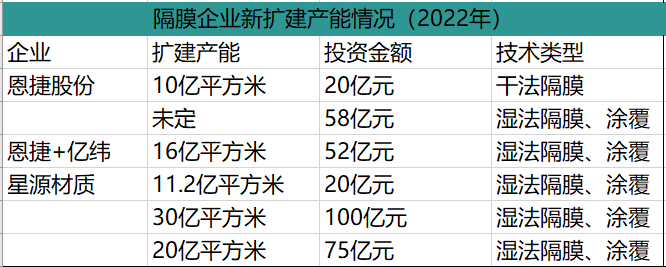

丰富的资金给了恩捷扩张的底气,据恩捷董秘,2022年底恩捷将形成每年大约70亿平方米的产能,是星源现在产能的4倍多。

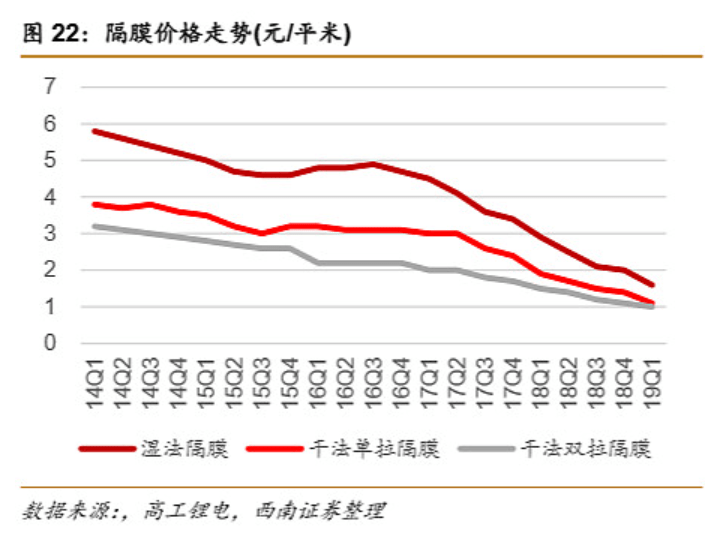

不仅在产量上恩捷大举扩张,从18年开始,恩捷还主动调低其湿法隔膜价格,当年初,其出厂的湿法隔膜降价20%。

据GGII调研多个方面数据显示,12微米湿法隔膜均价从2017年的3.4元/平方米下降到2018年同期的约2元/平方米,降幅达41.7%。一线湿法隔膜企业的毛利也从2016年的40%-50%下降到2018年的30%-45%。

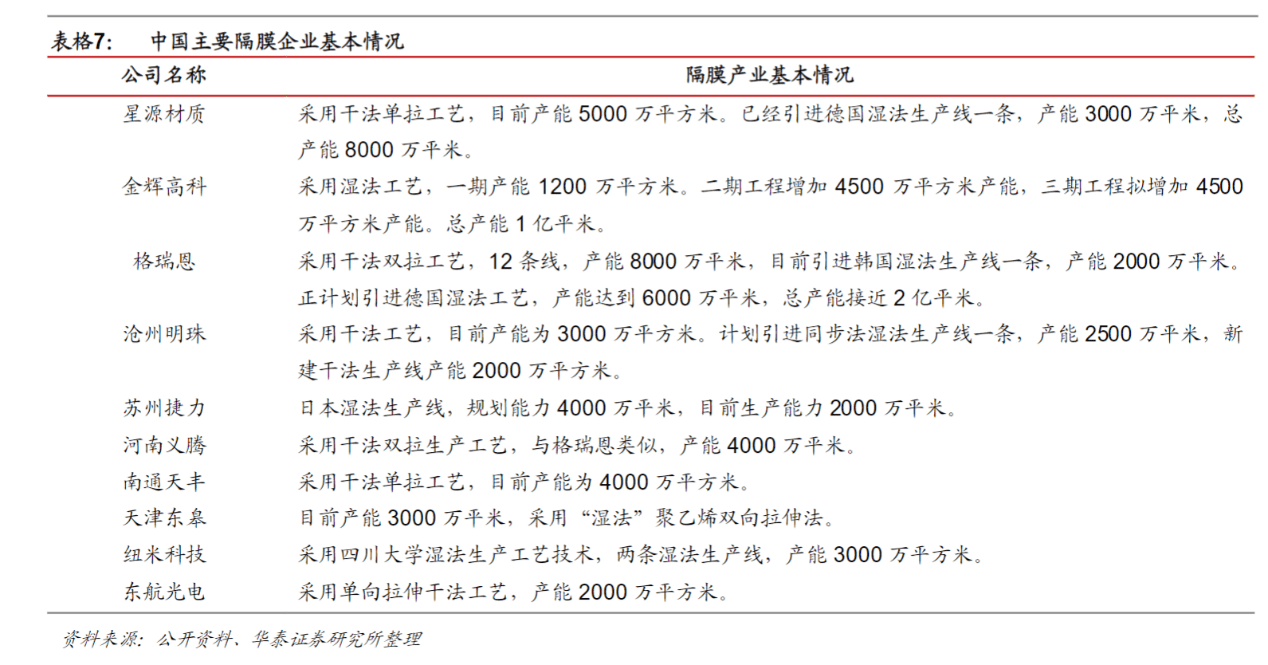

价格战之后,隔膜行业不断出现并购整合及停产事件,二线厂商苏州捷力、纽米科技、江西通瑞和佛山东航光电已被恩捷股份收购,湖南中锂因自身盈利压力也已被中材科技并购整合,辽源鸿图因经营不善被公开挂牌转让资产。

星源作为一线厂商也备受打击,当年营收增幅仅有11.92%,扣非归属上市股东净利润增幅仅有8.77%,2.2亿的净利润里有1.54亿都是国家补助——这还是在隔膜销量同比增长47.84%的情况下。

动力电池厂商在寻找能够结合三元电池的单位体积内的包含的能量与磷酸铁锂电池的安全性双重优点的方案;而隔膜厂商也同样在干法与湿法中寻找那个最平衡的点。

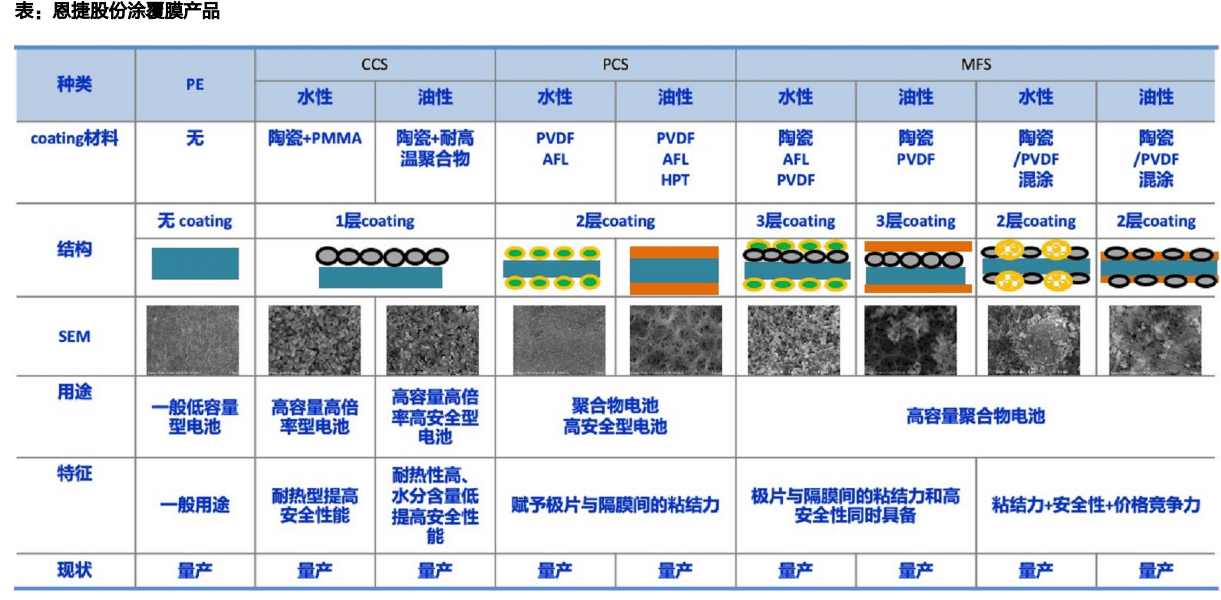

就本质上说,这还是一种湿法隔膜,但在原有的基膜上表面涂覆有机物或者无机物,以改善湿法隔膜不够安全的性能。

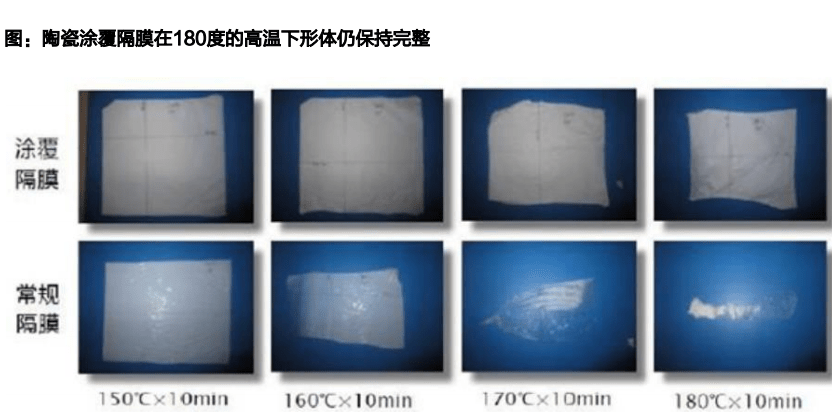

一方面,涂覆材料可降低隔膜热收缩率,空白PE隔膜在145摄氏度下热处理30分钟热收缩率为63.5%,而经6微米氧化铝涂层的PE复合膜的热收缩率降至12.7%。

此外,涂覆材料能够与电解液保持更高的浸润性,进而降低电池的内阻,并提高电池的放电功率。

为进一步改善电池性能,各大动力电池厂商均逐步将自身的基膜替换为涂覆隔膜。如LG化学的隔膜涂覆率接近100%,宁德时代也将自己从恩捷手里买的基膜交给宁德卓高(璞泰来合资)进行涂覆加工。

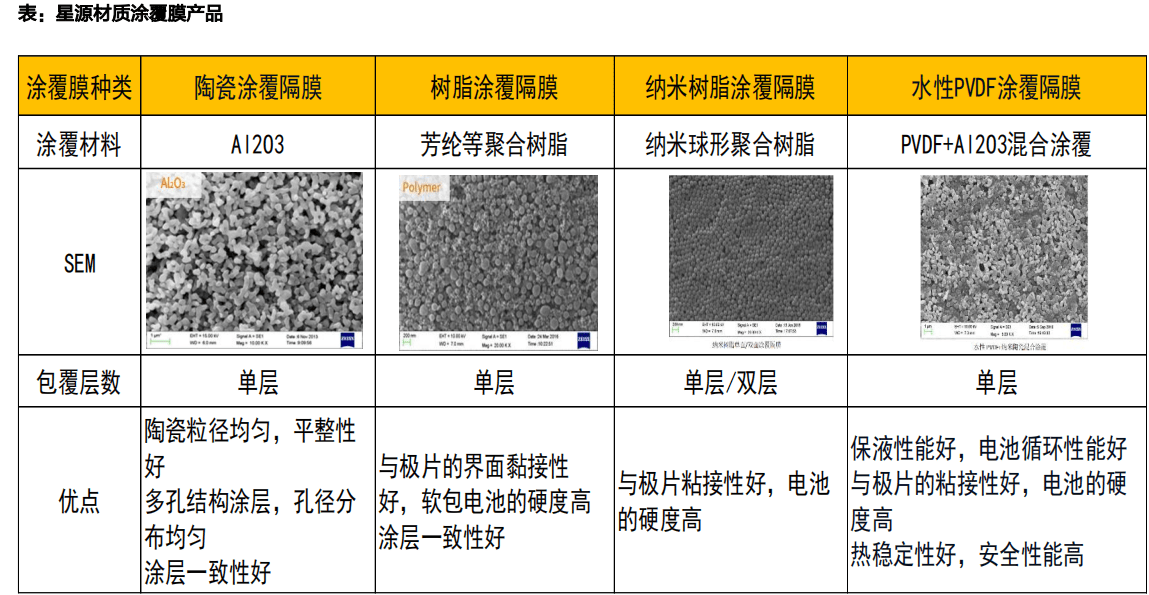

作为隔膜行业的开创者,星源早在16年就嗅到涂覆隔膜的未来,并且已经在专利方面开始布局。

随后宁德时代、中创新航等也逐渐加入星源的涂覆隔膜客户行列,星源才开始讲涂覆产线作为发展的重点。

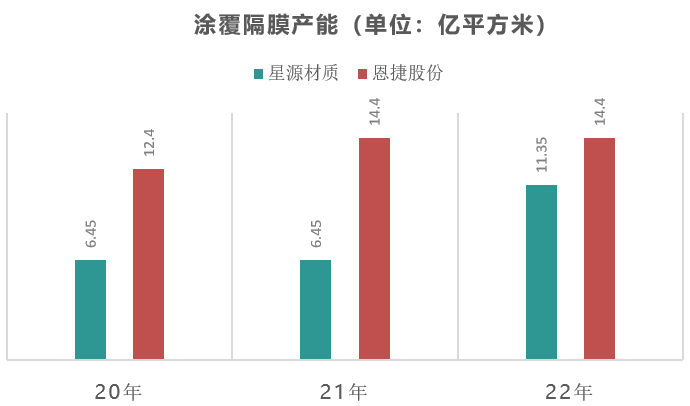

在之后的产能扩张中,星源的湿法隔膜和涂覆隔膜几乎是按照1:1的产能比建设的。这在某种程度上预示着,星源卖出去的湿法隔膜基本上全都是经过自身涂覆的。

在实际生产中,涂覆工序分为匀浆、涂布、分切、包装等部分,各部分均由相应的设备完成,自动化程度较高。

涂覆所使用的匀浆理论上主要使用氧化铝、二氧化硅、PVDF、PAN等材料,但是在实际生产应用中,各家厂商为了达到电池厂的要求,通常会混合很多材料,因此涂覆隔膜的工艺难点主要在于匀浆前浆料的配方。

因极强的耐高温性,目前芳纶涂覆隔膜慢慢的变成了行业中最具有竞争力的涂敷隔膜种类,已在松下供给特斯拉的NCA电池、特斯拉Model S系列装载的锂电池上使用。

恩捷和璞泰来仅仅具有陶瓷和PVDF涂覆隔膜生产能力,芳纶涂覆隔膜尚未形成量产。(注:2019年恩捷从日本帝人处取得了芳纶涂覆专利,2021年底开始试产出货。)

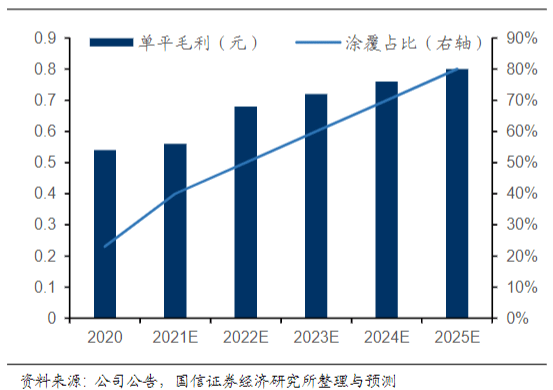

且相对于经历了价格战之后价格低的湿法隔膜,涂覆隔膜的单价更高,毛利率也更高。

今年3月23日,星源材质拟“向特定对象发行A股股票募集资金项目”申请获得深圳证券交易所审核通过。(注:4月8日星源已提交注册稿)

星源材质拟募资60亿元,将用于高性能锂离子电池湿法隔膜及涂覆隔膜(一期、二期)项目和补充流动资金。

该项目达产后能轻松实现年产10亿湿法隔膜、10亿涂覆隔膜的产能。这次产能扩张也是由星源的电池客户直接推动的——就在去年,星源公告LG向其订购了40亿平方米,为期6.5年的采购合同。

而湿法隔膜产量最大的恩捷仅仅配合亿纬锂能兴建了16亿的湿法+涂覆产线,涂覆产能即将被星源超过。

隔膜经历了上半场标准化的干/湿法标准品竞争,逐步转向比拼工艺为主的非标品涂覆隔膜,工艺精良、种类齐全的涂覆隔膜厂商更有机会获得电池厂商青睐。

“从今年开始到明年,马路上的(电动)汽车就像放鞭炮一样,你们看会有多少辆(电动)汽车着火燃烧。到最后,大家还是要回到根本来,必须把产品质量做好。”

“从今年开始到明年,马路上的(电动)汽车就像放鞭炮一样,你们看会有多少辆(电动)汽车着火燃烧。到最后,大家还是要回到根本来,必须把产品质量做好。”

不过各家电池厂商的发展路径也不完全一样,例如宁德主要是走陶瓷涂覆,而松下为芳纶涂覆,LG逐步由陶瓷涂覆转型为芳纶涂覆,三星SDI使用的是PVDF涂覆……

从现状来看,星源材质目前已经获得了LG订单,深度绑定Northvolt,在涂覆隔膜上走在同行的前列。

但是未来各家电池厂商一旦有新的市场因素导致技术路线的改变,隔膜厂商恐怕又要经历一场产能和价格之战。